电子发烧友报道(文/程文智)不久前,国家统计局发布了最新的国内工业机器人数据,2020年9月,国内工业机器人产量为23194台,同比增长51.4%;1~9月工业机器人累计产量为160715台,同比增长18.2%。这个月机器人“四大家族”(发那科、安川电机、KUKA、ABB)陆续发布的Q3财报也可以看得出来,中国依然是工业机器人最为重要的市场,在其他市场表现不佳的时候,唯有中国市场一枝独秀(关于这四家公司的市场表现可以参见我们上周发布的文章:机器人四大家族集体沉沦,中国市场成“救命稻草”)。

目前,中国工业机器人行业在汽车制造、3C电子等高端应用领域的需求,主要还是依赖“四大家族”等海外公司的产品,而在化工、金属制造等对制造成本比较敏感的中低端应用领域的工业机器人需求主要是国产的工业机器人来满足的。

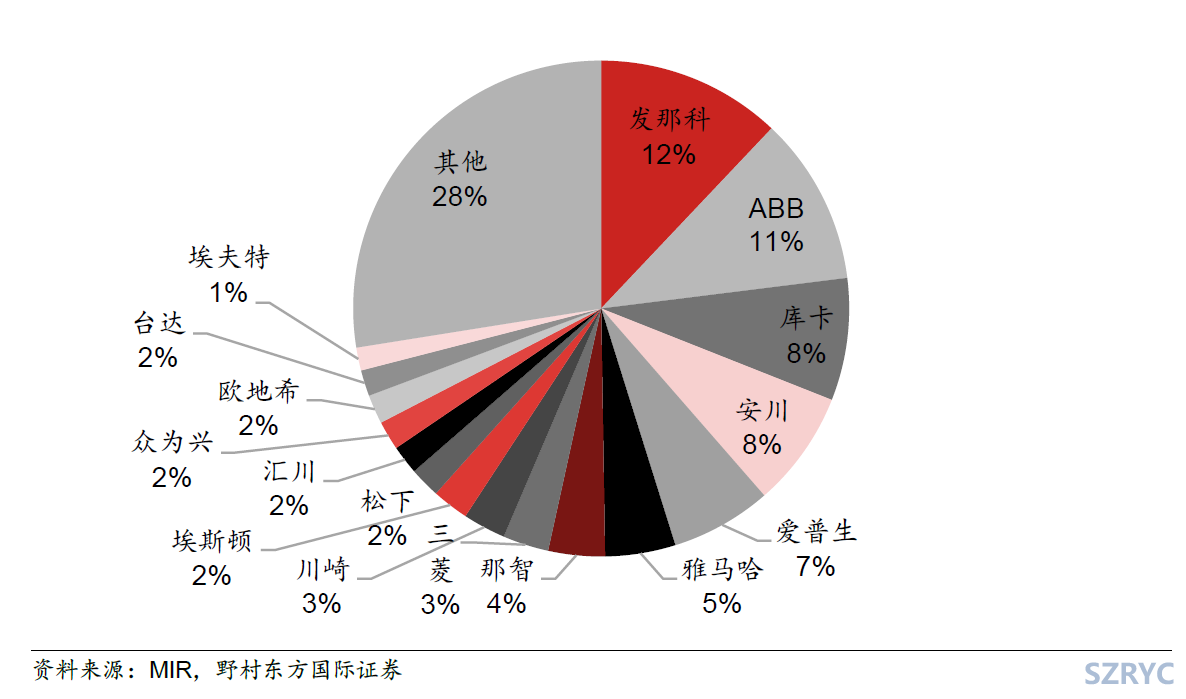

图:2019年中国工业机器人主要厂商出货量占比。

根据MIR统计的数据,2019年中国工业机器人市场的市占率中,“四大家族”占了近40%,分别是发那科12%、ABB占11%、KUKA和安川电机各占8%;

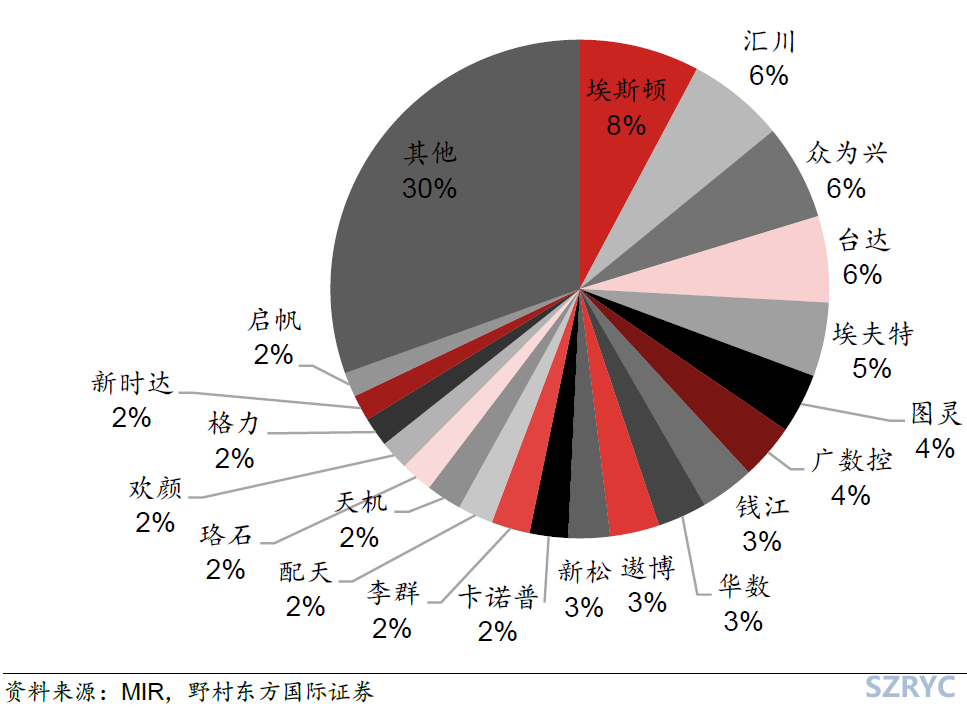

图:2019年中国工业机器人主要国内厂商出货量占比。

在国内厂商的出货占比中,比较靠前的厂商有埃斯顿8%、汇川技术6%、众为兴6%、台达6%、埃夫特5%等。

之前我们看了国际工业机器人在Q3季度的业绩表现,本文主要介绍一下国产工业机器人厂商的Q3季度表现。

埃斯顿营收大增,持续加大研发投入

埃斯顿在10月29日发布了其Q3业绩,据财报显示,该公司2020年前三季度营收约17.63亿元,同比增长82.23%;净利润约8542万元,同比增长48.96%。

其实不仅在Q3,整个上半年埃斯顿的业绩表现都很抢眼,尽管有新冠疫情的影响,埃斯顿仍然实现了销售收入11.73亿元,较去年同期增长72.08%。实现归母净利润0.62亿元,同比增长8.7%。而且在上半年公司完成了德国公司Cloos的并购重组,Cloos上半年实现了营收4.92亿元,并表后提升了公司的营收。

目前埃斯顿主要有两大业务,一是工业机器人及智能制造系统;二是自动化核心部件及运动控制系统。

在毛利方面,工业机器人本体毛利率逐年提升,据其半年报显示,上半年工业机器人及智能制造系统毛利率比去年同期增加了4.32%,达到了35.42%;核心部件毛利率为40.25%,比去年同期降低1.74%。

从业务结构来看,2018年之前,埃斯顿以国内市场为主,国外市场营收占公司总体营收不到5%。自从2017年开始,埃斯顿对海内外公司密集的收并购不仅增强了公司的技术研发水平,还提升了国际知名度,扩展了海外市场的规模。2018年开始,埃斯顿国外营收占比大幅提升,2020年上半年国内外营收基本持平。

近几年来,埃斯顿一直在持续大力投入研发,以增强核心竞争力。2020年上半年的研发投入为0.96亿元,同比增长16%。公司持续多年的研发投入比例持续保持占销售收入10%左右。至2020年6月30日,埃斯顿有研发和技术工程人员共693名,占员工总数的28.67%。

汇川技术的Q3财报还没有公布,但据其半年报显示,公司2020年上半年实现了营业收入47.84亿元,同比增速达76%;归母净利润7.74亿元,同比增长94%。上半年国内受新冠疫情影响,防疫产业迅速发展,汇川技术提出了针对口罩机、熔喷布设备的电气解决方案,保障了这部分业务的快速增长。

在国内疫情缓解之后,受往年积压需求释放、新基建投资等因素的影响,下游多数行业需求恢复较好,公司不仅在3C制造、锂电池、硅晶、半导体、印刷&包装、起重、风电等行业取得快速增长,而且还开发了一批高质量的客户。

分业务来看,汇川技术目前有五大业务,分别是通用自动化业务、电梯电气大配套业务、新能源汽车业务、工业机器人业务,以及轨道交通业务。其中工业机器人业务2019年实现了销售收入1.05亿元,2020年上半年的营收为0.76亿元,同比增长约65%。

分地区来看,汇川技术主要以国内市场为主,2020年之前,国内营收占公司总营收的95%以上。2019年,随着公司与贝思特业务的融合,汇川技术进一步开发了跨国品牌电梯市场和海外电梯市场,海外营收占比由2018年的2.47%提升到了2020年上半年的5.02%,这表明汇川技术这几年在持续推进开发海外市场。

尽管在2019年,汇川技术的整体毛利率是37.65%,但其智能装备和机器人业务的毛利水平一直都相对稳健,始终保持在40%以上。

今年7月刚刚在科创板上市的埃夫特目前还没有盈利,根据埃夫特在10月30日发布的Q3财报,公司1~9月的营业收入为8亿元,净亏损-0.81亿元。

其实在8月31日埃夫特发布的半年报中,就显示在亏损了。其半年报显示埃夫特上半年的营业收入为4.6亿元,净亏损6335万元。

埃夫特的亏损主要是受新冠疫情的影响,导致了其系统集成项目停工和延期。它的这项业务主要是通过集成工业机器人在内的软硬件设备,组装成自动化生产线,供应给汽车生产商等下游客户。

埃夫特的亏损跟它的历史和主营业务相关性非常大,因为埃夫特的前身是成立于2007年8月的“芜湖奇瑞装备有限责任公司”,2012年更名为“安徽埃夫特智能装备有限公司”。公司先后收购了意大利喷涂机器人企业CMA、金属加工和表面处理领域系统集成商EVOLUT,以及汽车装备和机器人系统集成商WFC集团,并且战略参股了意大利运动控制领域机器人核心部件生产商ROBOX和精密减速机生产商奥一精机。

可以看得出来,不论是埃夫特自身,还是收购企业的业务基本都是与汽车相关的,事实也正是如此,汽车行业系统集成业务贡献了埃夫特总营收的80%,另外20%营收来自工业机器人整机的销售。去年,埃夫特共销售2179台工业机器人,创下其历史新高。

上半年,埃夫特收购的三家意大利子公司累计亏损近4000万元。因为受到新冠疫情冲击,菲亚特克莱斯勒、大众和玛莎拉蒂等汽车客户的工厂停工,导致埃夫特的境外订单无法按期启动,或是项目执行遭遇停滞。从而导致了埃夫特的营收下滑。

2016-2019年公司研发费用分别为3597万、4982万、7148万、7537万,费用总额呈现逐年增加态势。与可比公司相比,公司研发费用率总体略高于新时代、新松以及库卡,低于埃斯顿,就研发费用绝对值来讲,低于同行公司。公司研发费用主要是境内公司产生,主要是境内公司承担了较多的国家级省部级研发课题,同时也为在新技术立项、研发上便于管控。

根据拓斯达发布的Q3财报,2020年前三季度公司实现了营业收入20.3亿元,同比增长86.35%;归母净利润5.18亿元,同比增长261.68%。Q3单季度公司实现营业收入5.28 亿元,同比增长45.14%;归母净利润1.17 亿元,同比增长105.01%。2020年上半年毛利率53.54%,同比增加17.1%;净利率25.57%,同比增加12.46%。

在拓斯达的三大主营业务中,工业机器人及应用系统是最为核心的业务,目前占其总营收的48.19%。拓斯达近年来在工业机器人领域的营收均大幅超过了国内机器人行业的增速,随着今年公司募投项目投产,公司的产能将会有较大的提升,随着公司工业机器人模块化逐步成熟,研发水平不断提升。

其实除了上面提到的这些工业机器人厂商,国内还有新时达、新松机器人、华昌达等企业表现也都还不错。近年来,国内有不少优质的机器人厂商开始崛起,份额逐渐提升、替代进程不断加速,从这些企业近年的营收业绩上就可以看得出来。

就在机器人“四大家族”在除中国之外的市场遇挫之时,正是国产工业机器人企业崛起之机,希望国产工业机器人厂商能够抓住这个机会,把自己的产品做好,实现市场规模的进一步扩张。

在所有的工业机器人当中有一个非常关键的器件,那就是电机,现在机器人当中有部分电机开始转向无刷化,虽然进度还不太明显,但随着无刷电机成本的下降,它的优势就会显现,将会有越来越多的机器人厂商选择无刷电机。如果想了解更多电机技术的发展趋势,欢迎关注我们在11月20日举办的“2020电机控制先进技术研讨会”。